又到了每个季度写总结的时候了,上次写过2022Q4 个人投资理财回顾分析 ,本次为 2023 年第一季度的分析。回看了上次的内容,写了很多心得,现在看来,也还是诚意满满,希望本次也能给大家带来更多心得。

本次做了一个在线的系统,用飞书的多维表格做的(实际上用 Excel 也能做),在统计上基本能做到自动化,数据也是实时更新计算的,本文的统计截图也主要来自于此。系统的终极目标是个人投资组合分析系统,除了类似于本文的投资理财情况分析,看到收益、资金利用情况外,后续还需要能够看到投资组合的来源、时间等维度的统计分析,对个人的投资理财起到一定的指导作用,让自己成为自己的专业投顾:),还望大家多提宝贵意见。先上个截图,左侧部分类似于主体功能,有分类有汇总有分析甚至可以有图表。

分析#

总体情况#

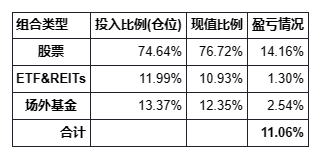

如下图所示:

截止到目前的收益率:11.06%,和上一季度 7.66% 相比有所提升。 但这个数据是动态数据,不是绝对值数据,因为本季度也有动态的投入,所以不能作为本季度投资好于上个季度的说法,很有可能这个季度的收益都是由上个季度创造的,具体会在下文的资金利用效率中进行分析。

从表中可以看到,股票的收益要远好于基金,一方面是上个季度的股票买在了低位,另一个方面个人还是不太会买基金。关于此话题应该可以再开一篇唠唠。

另外关于仓位,上图中的仓位说法存在问题,按投入比例来说,是比较严谨的。原因在于,个人暂时没有固定一个投资总额的数字,也没有把现金和货币基金计算在表中,所以仓位的说法不准确。此部分也是个人应该审视的问题,在硅谷银行破产对普通投资者的启发 中,我也说了,要做好仓位管理、资产配置,个人在这方面做的还不太好。

个人收益率目标:10% 左右,具体数字可以是 7%~15%。 应该不算心大的那种,因为这个数字是年化的数字。但也有难度,因为市场向好以后,资金的使用效率就不会那么的高,也就是上面收益率那段说的动态投入动态收益。比如这个季度的投入和产出,实际是比较低的,一方面时间还不够长,另一方面市场开始向好,买入成本会升高,导致收益增幅收窄,按现在的市场情况,也就意味着越往后投资越难,不能因为当前的收益率而沾沾自喜,而更应该需要分析将来的买入机会在哪里。

股票分析#

说完总体分析,来说说股票的分析吧。总体情况:

股票的收益率在上面总体分析中已经看到了,就是14.16%。

总共买了 29 支股票,盈利的 21 支,成功率 72.41%。 亏损股票数量 8 支,数量有一定扩大,但看了具体数据以后,发现基本都是去年 12 月买的测试分类股票,占了 6 支。另外 2 支是最近半个月买的,牛奶龙头和股份银行前三吧,挺看好的,但最近就是在低位徘徊,还需要一点耐心等待,并且跌幅不算大。

多说一下测试类股票,是我去年 12 月脑袋发热买的,就是看了一下股息率、ROE 等买的,而且当时应该就是在不算高的高位,但就是想买,而且价格略高也要买下。当时总共买了 10 支,亏损 6 支,除了一支能有近 2 成盈利外,其余都 3 支都不超过 5%。通过这个真金白银的检验结果来看:这些头脑发热就买的股票,不行。也印证了大神们说的话:不懂的股票,不要买。

顺便看了一下亏损和盈利的比例:2.16%。还行,证明两个方面,一方面是个人买的测试类股票,金额不算大,后面的分类表也可以看到,另一方面就是大白马的涨幅保住了主要的盈利。

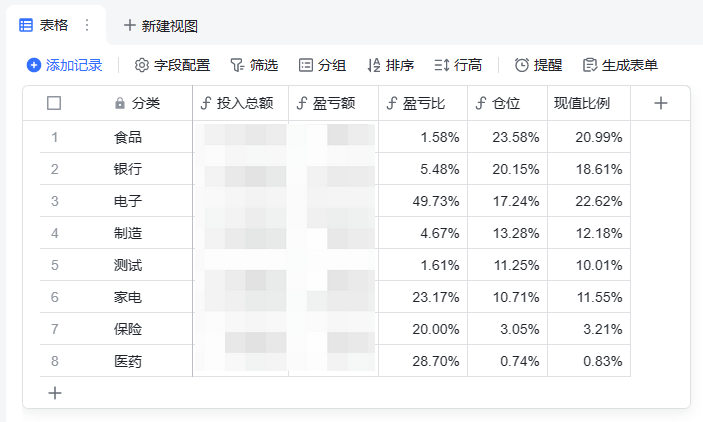

我们再来看一下股票组合情况:

将购买的股票按分类汇总,上述表格是按仓位进行排序的,但盈利情况则不太一样,具体说一下情况:

食品和银行,不知不觉就买成了第一第二仓位,现在想来略有后怕,不过好在买的是大白马,上面说了牛奶龙头和股份制银行前三,以及肉制品龙头,虽然近期有所亏损,但长远来看肯定买的是对的,毕竟是若干年了的公司,这两部分也是近期加仓的主力,3 月的买入主要买在这了。

电子类原来是第一仓位,但一直异动上涨,这个季度就没有买入过,虽然仓位下降了,但盈利率涨的很高。这里主要买的是自己的老东家,在 2022Q4 中说了,要从自己看得懂的公司开始买,这个是没错的。顺便说一点点反人性的现象:这个分类里顺便买了一点排在老东家后面的那家,算行业内老二了吧,就最近这一两个月吧,直接涨幅达到 100% 了,但要知道,在去年近年底,有一两个月在低价位徘徊,让罗孚也一度认为这个垃圾股票看来没人要了,一直看着就是不买,结果现在已经飞天,想买都没法买了。虽然罗孚不会后悔没买,但觉得有点搞笑有点反人性,也让罗孚觉得近期的食品行业和部分银行股也有类似的情况,关键在于不能随大流,还是需要自己静心分析。

制造类近期有所动荡,果链 TOP3,又进入了一个近期相对低位,所以又买入了一些,这两家波动经常比较大,所以罗孚最近发想法说,想要试试对这两家做波段操作,不过还没尝试。对此类的感觉是,低价买入是可以的,不要太高买入应该不会亏钱,虽然大起大落让人心慌。

测试类就是我上文说的买的 10 支股票,真的是看了股息率、ROE 等买的,从数据感觉来看,是不错的股票,但亏损 6 支,能有盈利,应该主要靠一支盈利近 2 成所撑住的。这个测试类股票,给罗孚一个很重要的启发:小股票和大白马是完全没法比的,大盘推动了大白马,但推不动小股票,所以小股票类还是尽量不要买。 近期准备卖出,时机暂时没考虑好,但会优先卖出长期不盈利的以及亏损最大的。

家电类也是去年低位买的,本想加一点那家高分红的大白马,可惜一直等他们分红,结果分完后价格还上去了,以至于错过了这样的机会,所以只能持续观望了。关于对分红的理解,感觉也可以单独写一篇,大概的思路是:不要因为怕分红后价格降低而不去买,实际上买完后再分红再等一年实际你也不会亏,价格机会比分红机会更重要。

保险买的不多,试水的。而医药,去年 12 月在低位买的,当时的情况也是徘徊了小半个月,就买了一点试水,没再买,等到再想买的时候,已经涨幅过高没法买了。另一支一直没买上,一直在心里价位上面一点点。

基金分析#

基金的部分此次区分的更清晰,主要分为了 ETF 和场外基金两个部分,但暂未做更具体的分类,比如股票型、指数型,此部分会在下一个季度的表格中进行细化。

对于这个季度来说,基金上也有新的尝试,主要分为两个方面:

- 场外基金定投

- 场内 ETF 智能买入

关于基金和 ETF 购买的技巧,罗孚在场内基金(ETF)省钱定投方法 一文中已经详细阐述了,这里就不多啰嗦了,但说一些感受。

罗孚在基金定投和 ETF 定投上都尝试了,ETF 主要在指数上,沪深 300、中证 500、标普 500 这样的,而场外则选了五六支基金进行定投,除了一支红利指数外,其余均为灵活配置型,基本是偏股型吧。总共有 3 支亏损,都是灵活配置型,亏损幅度在 3% 以内,其余均为正收益,但也不多,也就 2% 左右吧。这个体验给罗孚的感受是:偏股型基金,其涨跌跟着股市基本是相当的,没有想象中那么平稳,这个现象需要正视,并做好心理准备。

另外在 ETF 定投上,虽然按照自身的技巧买,但由于把价格控制的比较低,所以买入机会比较少,买入量自然也会少不少,这部分应该是后续需要优化的地方,在 ETF 定投上,如何保量的情况下适当保价,应该是一个新的课题。

由于在总体分析中已经给出具体的比例和收益情况,这里就不再做图表展示了。

资金效率分析#

关于资金效率,可能算是罗孚自己发明的吧,主要有一个目的:历史投入的钱,产生了多少的回报?

这是资产配置之外的维度,从时间维度来分析资金的利用效率,是一个非常值得查看的指标。

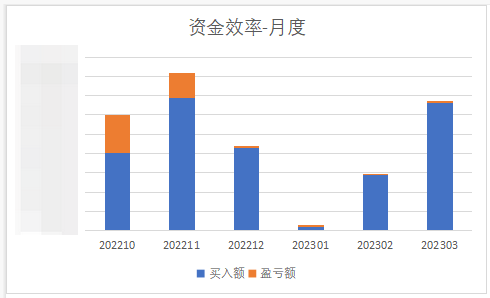

罗孚当前的资金月度效率如下:

数据中给出了盈利情况和投入情况:

- 投入占比:资金的月度投资情况,如果没有买入机会,则投入会比较少,如果有买入机会,则投入较多,图表中的去年 11 月和刚过去的 3 月,是投入较多的月份。

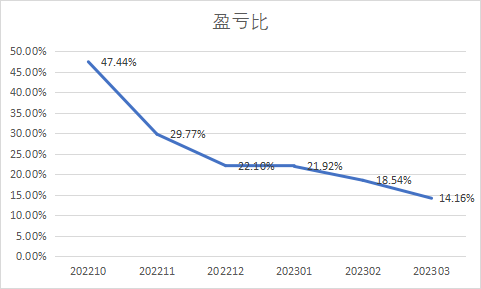

- 盈亏比:资金按投出去的月度来计算其回报,盈利越多说明当时买入的价格更好。图表中最典型的当属 10 月了,原因也是自己重仓了自己的老东家,不知道原因的低,分别在月初和月末,现在来看,回报还是非常不错的。而 12 月投入也不算少,但有不少的测试类股票,这部分没有起色,拉低了整体的盈利率,也证明自己的测试方法失败,这个教训也算值得。而 1 月和 2 月不谈了,投入不多,3 月没有起色,原因是月末买的,还处在低位没有起来,需要继续观察,希望能有类似 10 月的业绩。

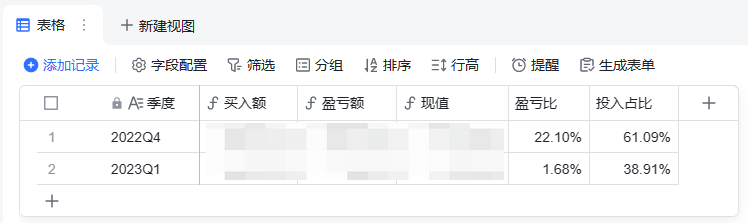

看完月度的,顺便也做了季度的表格:

这个差距是巨大的,也再次说明,2022Q4 的资金利用效率还是不错的。

罗孚也已经做了年度的表格,不过和上图一样,因为去年也只有一个季度的数据,今年还没有过完,所以这部分等明年再展示吧。

如果做成图表,是这样的:

蓝色部分为每个月的投入,橘色部分为每个月的盈利,通过这个图也比较明显的可以得到两个信息:一个是没有机会买入的时候,投入的比较少,另一个是去年 10 月、11 月真是市场底,当时的买入给了自己不错的回报,也支撑了现在的业绩。

顺便做了一个盈利率的图表:

呃,这个曲线着实有点吓人,罗孚有另一个图表,投入曲线上升,收益基本平坦,同上图也正好相互呼应,早期的资金利用效率较高,后面虽然投入增加但整体收益没有明显增加,导致整体收益率不断下降。下个季度需要看看刚刚过去的 3 月买的是否可以起飞了,不然曲线依然不会美丽。

一些心得#

耐心等待买入机会,莫追高#

大神们常说,股市赚钱,最重要的是耐心,这里的耐心就是等待,相信股市,耐心等待,自然有好的回报。

而罗孚通过自身的实操观察:买入机会,也同样需要耐心等待。

罗孚一月和二月基本没怎么买入,原因是没有机会,总觉得价格太高了,不愿意追着买。

实际上,罗孚在这些方面,是吃过亏的,举两个例子:

去年 12 月罗孚买入测试类股票,只是通过 ROE 等角度做了分析,然后看了近期的表现,给了一个略低的价格等待,然后买入成功了,结果就是买入的 10 支股票中亏损 6 支,虽然亏损不大,但足以证明不能盲目,不能追着市场买。

今年 2 月罗孚开通了 B 股市场权限,也只是看了近期的价格表现,虽然准备买入 5 支,但当前机会下,仅买入了 3 支,并且 2 支亏损。投入不多,亏损也不大,但也在教育着罗孚:不要猜测市场的低点,市场价格没有最低,只有更低,依然需要耐心等待买入机会。

另外本以为过年前没人关注股市,会下行一些,结果还是涨势喜人,结果就是过年前后也没法入手。当然,二月也没那么好。唯独最近的 3 月中下旬,算是在食品和银行上有一点机会吧。当然,罗孚本身不熟行业,所以其他的就没怎么关注了。

心痒痒想入手能理解,甚至会自我安慰现在已经够低了,要是起飞了不就追不上了,这种心理也正常,但还是需要控制,仔细研究,给出具体合理的价格,不随意改变价格,基于这个价格,在智能交易上挂个一年半年看看再说,也许机会还会来,但若追高,则可能需要两倍的时间去消化,有点得不偿失吧。

留有余钱心不慌,有子弹的感觉真好#

这条心得同上一条实际是相辅相成的,什么时候容易追高?就是子弹富裕的时候。心想着,就买一点点,试试水,也许这买一点那买一点,然后就消耗了不少子弹,等再回看的时候,就又开始担心自己要没子弹了,这些都是不可取的。

罗孚写下这条心得的时候是 3 月中旬的开始,可能是入了一些银行股,因为没想到下跌到自己的心理价位了,然后买了一些,这感觉是挺好的。

当然,大部分人是不太好控制自己子弹的,包括罗孚也是,虽然在硅谷银行破产对普通投资者的启发 一文中一再强调仓位管理和资产配置的重要性,但往往会输于人性。人家巴老,据说股票只有三分之一,其余的两份,一份是国债一份是现金,应该大部分人做不到吧。

所以,留有余钱心不慌,当出现机会的时候,你若有大把的现金,不就可以让你体会在别人恐惧时你贪婪的爽感了嘛。

关于系统#

罗孚的个人系统还没有完全整理完,本文中的图表也是最近整理的,已经算是有一定的雏形,说一下系统的思路:

- 一个简单的记账系统。没错,这是最基础的功能,说白了就是想要看一下投入以及产出。

- 需要做量化分析。这里的量化是对自己资金、选股以及时间维度等方面的量化,当然,如果能做到组合策略的量化就更好了,有一种一个人的私募感觉。这方面会对我们后续的投资以及组合再平衡等起到指导作用。理财小白罗孚知识和能力尚浅,还望大神指点一把,比如建议关注哪些重要指标。

- 自动化。现阶段已经做了一定的自动化,比如每日股价大跌提醒,比如自动采集已买股票的价格等,后续希望能够做到月度、季度、年度的提醒,可以包括收益、组合情况、最大回撤等方面的提醒,这部分的路还很长,不过可以先把我现阶段的股价采集和股价大跌提醒分享给大家,这部分等后续文章再述了。

大概就是这么样的一个系统,目标比较明确,后续如果能成,则会将此系统作为一门课程来介绍,包括工具和思路。还望大神们能够多提宝贵意见,给出一些指导性的指标数据,然后通过工具能够自动生成,这对个人持续关注自身的理财情况,是有非常重要帮助的。

结语#

2023 的第一个 Q 已经结束,这个 Q 的理财表现不算好,前期机会少买入也少,而后期虽然有买入机会但还没有体现出收益,所以同 2022Q4 环比,差距不小。但整体还在增长中,所以暂且不用太担心,通过这几个月的试水,也深刻体会到小股票和大白马无法相比,既然相信自己买的是大白马,那就耐心等待看后续的表现吧。

本文就是罗孚对自己在 2023Q1 的投资理财做的回顾,相信数据的力量,只有分析思考,方能有更好的进步,希望能慢慢建立自己的系统,不仅仅是本文可见的表格系统,更希望是不可见的投资理念系统。

本文公众号地址:2023Q1个人投资理财回顾分析

本文飞书文档地址:2023Q1个人投资理财回顾分析